به گزارش nikkei، بدون هیچ گونه اطلاعرسانی و اعلام قبلی، مردی که کت و شلوار سرمهای و کراوات سادهای به تن داشت، از پشت صحنه بیرون آمد و در میان تماشاگران نشست.

به نظر میرسید تعداد کمی از حاضران بودند که وانگ چوانفو را به عنوان معمار BYD، یکی از بزرگترین شرکتهای تولیدکننده خودروهای الکتریکی جهان و بزرگترین رقیب تسلا میشناختند. هنگامی که او وارد جمع شد، یکی از مسئولین روابط رسانهای BYD شروع به کف زدن کرد، که خیلی زود هم به پایان رسید و هیچ کس دیگری به او ملحق نشد.

در حالی که یکی از مدیران ارشد BYD با اشتیاق فناوریهای شاخص این خودروساز مستقر در شنژن را معرفی میکرد، وانگ بهصورت نیمه ناشناس در میان حاضرین نشسته بود و نگاهی جدی به اطراف میانداخت. او در طول کنفرانس خبری حتی یک کلمه هم صحبت نکرد، دستانش را روی سینهاش قرار داده بود و لبخند رضایتآمیزی بر روی صورتش نقش بسته بود.

لیو ژولیانگ، رئیس بخش فروش آسیا و اقیانوسیه شرکت BYD به حاضرین گفت: “آینده جدید خودروهای الکتریکی در ژاپن از همینجا آغاز میشود.”

بازار ژاپن که به طور سنتی در اختیار برندهای محلی است، بازار سختی برای نفوذ خودروسازان خارجی به شمار میآید. اما حضور وانگ و BYD در نمایشگاه خودروهای برتر توکیو، نشانهای از اعتماد به این شرکت پس از یک سال پیشرفت در بازارهای سراسر جهان بود.

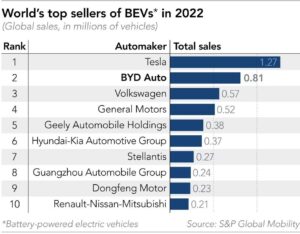

در سه ماهه سوم سال جاری، BYD با فروش ۴۳۱,۶۰۳ دستگاه خودروی الکتریکی در سراسر جهان، اندکی از تسلا که نسبت به سه ماهه قبل ۲۳ درصد رشد داشت، پیشی گرفت. تسلا ۴۳۵,۰۵۹ دستگاه خودرو در سراسر جهان فروخته بود و فاصله بین این دو خودروساز، تنها ۳۴۵۶ دستگاه بود.

بدون شک در خارج از چین (که بزرگترین بازار خودروهای الکتریکی جهان و BYDقهرمان بلامنازع آن است)، این شرکت توانست در ظرف چند ماه امسال عنوان پرفروشترین شرکت خودروهای الکتریکی در تایلند، سوئد، استرالیا، نیوزلند، سنگاپور، اسرائیل و برزیل را به دست آورد.

نفوذ خودروهای الکتریکی چینی با سرعتی بیسابقه به بازارهای آسیایی و اروپایی، یادآور دورانی است که تغییر بازارهای انرژی باعث به وجود آمدن تغییراتی در صنعت خودرو شده بود؛ دهه ۱۹۷۰، که خودروهای ژاپنی کممصرف در دوران بحران نفت وارد بازار آمریکا شدند و زمینهساز بروز تغییرات کلی در این صنعت شدند.

حالا نوبت چین است که از تغییرات ساختاری در صنعت انرژی بهرهمند شود، زیرا مصرفکنندگان و دولتها در حال فاصله گرفتن از موتورهای احتراق داخلی و سوختهای فسیلی و حرکت به سمت منابع انرژی سبزتر در جهت دستیابی به اهداف کربن صفر هستند.

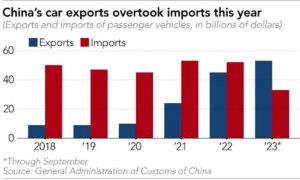

صنعت خودروسازی چین برای چندین دهه با کمبود صادرات مواجه بود، اما امسال، برای اولین بار، این کشور بیشتر از واردات، خودرو صادر میکند. با توجه به رشد قوی صادرات خودروهای الکتریکی، چین در سه ماهه اول سال ۲۰۲۳ از ژاپن به عنوان بزرگترین صادرکننده خودرو در جهان پیشی گرفت، هرچند که رقم صادرات شامل خودروهای خارجی تولید شده در چین نیز میشود.

تصور موفقیت چین بدون شرکت BYD که تقریبا صنعت خودروی الکتریکی چین را بنیان نهاد و همچنان بیش از یک سوم خودروهای الکتریکی تولید شده در داخل کشور به این شرکت اختصاص دارد، دشوار خواهد بود.

بیل روسو، بنیانگذار و مدیر عامل شرکت مشاوره Automobility، میگوید: «برندهای چینی، به ویژه BYD، محتوای زیادی را با هزینه بسیار کمتر ارائه می دهند و با داشتن مزیت هزینه میتوانند در سطح جهانی رقابت کنند. اما آینده و موفقیت پیشنهاد آنها در سطح بینالمللی، هنوز مشخص نیست.

ظهور BYD

در سال ۱۹۹۵، وانگ چوانفو، جوان محقق ۲۹ ساله در حوزه باتری، از یک موسسه تحقیقاتی دولتی استعفا داد و ۲٫۵ میلیون یوان (حدود ۳۴۳۰۰۰ دلار امروز) از یکی از بستگانش قرض گرفت تا کارخانهای برای تولید باتریهای تلفن همراه بسازد. نام شرکتی که او تأسیس کرد، BYD، مخفف جمله Build Your Dream«رویای خود را بساز»، بود.

BYD اولین خودروی خود، سدان بنزینی F3 را تا سال ۲۰۰۵ ساخت و سال بعد نسخه باتری دار آن یعنی F3E را تولید کرد. خودروی دوم به دلیل نبود سیاستها و پشتیبانی فناوری مرتبط با خودروهای الکتریکی در چین در آن زمان به بازار عرضه نشد، اما زمینه را برای عرضه یک سری مدلهای موفق از خودروهای الکتریکی فراهم کرد.

F3 تقریباً شبیه تویوتا کرولا بود. BYD در گذشته به قرض گرفتن از همتایان بینالمللی خود متهم شده بود، اگرچه وانگ در مصاحبهای در سال ۲۰۰۷ با یک مجله خودروی چینی اصرار داشت که این شرکت فقط فناوریهای “غیر ثبت اختراع شده” را قرض گرفته است.

مسیر همیشه هم هموار نبود، اما BYD خیلی زود به عنوان یک بازیگر کلیدی در بازار خودرو چین ظاهر شد. در سال ۲۰۰۸، یکی از شرکتهای تابعه صندوق وارن بافت برکشایر هاتاوی با خرید ۱٫۸ میلیارد دلار هنگکنگ (۲۳۰٫۲ میلیون دلار) از سهام BYD موافقت کرد.

در آن زمان، این شرکت هنوز به عنوان دومین شرکت بزرگ جهان در زمینه تولید باتریهای قابل شارژ فعالیت میکرد. وانگ در سال ۲۰۰۹ با ۵ برابر شدن قیمت سهام BYD به ثروتمندترین فرد چین تبدیل شد.

فروش خودروهای الکتریکی BYD تا سال ۲۰۲۱ رشدی نداشت، با این حال، زمانی که به دلایلی چون شیوع کرونا و افزایش قیمتها، از جمله افزایش قیمت بنزین، علاقهمندی به خودروهای الکتریکی افزایش یافت، BYD توانست صادرات خودروهای سواری خود را در حجم بالا آغاز کند. این شرکت در مجموع ۱٫۸ میلیون دستگاه در سال ۲۰۲۲ فروخت که بیش از سه برابر تعداد سال قبل از آن بود.

فروش خودروهای الکتریکی این شرکت در سال جاری همچنان به رکوردشکنی خود ادامه داده است و تا اکتبر ۲۰۲۳، مجموعاً بیش از ۵٫۷ میلیون خودروی الکتریکی در سراسر جهان به فروش رسانده است. BYD سال گذشته تولید خودروهای بنزینی را متوقف کرد.

تحلیلگران بیشتر موفقیت BYD را به اقدامات این شرکت برای کاهش هزینهها نسبت میدهند: این شرکت طی مراحل اولیه رشد خود تا حد امکان به نیروی کار ارزان متکی بود نه دستگاههای گرانقیمت و سرمایهبر.

این شرکت همچنین بسیاری از قطعات، از جمله باتریها را در داخل کارخانه خود میسازد که به تنهایی حدود ۳۰ درصد از کل هزینه خودرو را تشکیل میدهند. این شرکت همچنین از یک شبکه عظیم و یکپارچه کارخانهها برای ساخت همه چیز از قطعات باتری گرفته تا کشتیهایی که خودروها را به خارج از کشور حمل میکنند، استفاده میکند. در مقابل، همتایان صنعتی BYD، قطعات مورد نیاز خود را با نرخ بازار از تامینکنندگان تجاری خریداری میکنند.

در سال ۲۰۰۷، وانگ به رسانههای چینی گفت که راز رشد سریع BYD ، ساخت قطعات خودرو در داخل شرکت است. او گفت: ” میگویند ساخت خودرو به فناوریهای پیچیده زیادی نیاز دارد. من که اینطور فکر نمیکنم.” من از پس اداره همه چیز به تنهایی بر میآیم و در حال حاضر هم که در حال ساخت خودروی الکتریکی هستم.”

در آن زمان، فناوریهای موتور و گیربکس چین از همتایان بینالمللی عقبتر بود و وانگ، برقیسازی را به مثابه سکویی برای جهش در پیش پای خود میدید. وانگ با لفاظی خطاب به موتورسازان سنتی گفته بود: “برای من تجهیزات گران قیمت شما، انبوهی از آهن قراضه است.”برای یک خودروی الکتریکی، یک سیم و چهار موتور کافی است تا چهار چرخش بچرخد و سرعت متغیر بدون وقفهای را فراهم کند. هیچ موتور یا گیربکسی لازم نیست.”

تجزیه و تحلیل اخیر بانک سرمایهگذاری UBS نشان داد، ۷۵ درصد از قطعات Seal، سدان تمام الکتریکی BYD که نزدیکترین همتای سازنده چینی به مدل ۳ تسلا است در داخل کارخانه تولید شدهاند، در مقایسه با ۴۶ درصد قطعات مدل ۳ تسلا که ساخت چین است. UBS به این نتیجه رسید که همین امر به Seal کمک کرده است تا در مقایسه با حاشیه سود ناخالص ۱۴ درصدی مدل ۳ تسلا ساخت چین، از حاشیه سود ناخالص ۱۶ درصدی بهرهمند شود.

پل گونگ، رئیس بخش تحقیقات خودروهای چین در UBS، گفته است: “پس از بررسی Seal، متوجه شدیم که مزیت هزینه تنها به خاطر نیروی کار ارزان یا زنجیره تامین کم هزینه نیست، بلکه در درجه اول از پیشرفت چینیها در مهندسی و نوآوریهای فناورانه ناشی شده است، زیرا یکپارچگی بالای سیستم، هزینههای خاص مرتبط با قطعات را حذف میکند.”

وو هوی، معاون مؤسسه اقتصاد چین Yiwei که یک اندیشکده متمرکز بر خودروهای الکتریکی است میگوید، BYD همچنان رقابتی میماند زیرا مدل یکپارچهسازی عمودی آن به راحتی توسط سایر خودروسازان چینی قابل تقلید نیست.

او افزود: “در مراحل اولیه توسعه BYD، زنجیره تامین خودروهای انرژی نو (NEVs) هنوز بالغ نشده بود، بنابراین BYD در تولید بیشتر قطعات خود، به ویژه به دلیل تخصص این شرکت در زمینه باتری، مزیت داشت.” اکنون BYD در بسیاری از صنایع قطعهسازی به موقعیتی پیشرو دست یافته است و برای همتایانش سخت خواهد بود تا از صفر شروع کنند.

BYD همچنین توانسته است حجم و وزن کلی خودروهای خود را به دلیل استفاده از فناوری تولید جدید e-platform 3.0 تا ۱۰ درصد کاهش دهد. در مارس ۲۰۲۰، BYD باتری Blade خود را معرفی کرد که از لیتیوم-آهن-فسفات (LFP) استفاده میکند و با افزایش میزان استفاده از فضای بسته باتری، چگالی انرژی و ظرفیت کلی باتری را افزایش داده است.

BYD در نظرات کتبی خود برای Nikkei Asia اعلام کرده که موفقیت این شرکت نتیجه “سرمایه گذاری بلندمدت در فناوری و تعهد تزلزل ناپذیر به خودروهای انرژی نو در دو دهه گذشته” و همچنین تولید داخلی قطعات اصلی است که “قابلیتهای مقاومت در برابر ریسکهای سنگین ” را تضمین میکند.

استراتژی ملی

استراتژی خودروهای الکتریکی چین درست زمانی شکل گرفت که BYD به عنوان یک شرکت در حال رشد بود و از آن زمان این دو به طور موازی رشد کردهاند. از حدود سال ۲۰۰۸، نگرش پکن به الکتریکی شدن خودروها نه تنها به عنوان یک راه میانبر برای رهبری صنعت خودرو، که به عنوان راهحلی برای سایر مشکلات، از جمله آلودگی و وابستگی به واردات نفت از خاورمیانه تغییر کرد.

موفقیت صنعت خودروهای الکتریکی چین بیتردید مدیون مداخله گسترده دولت است – ترکیبی از یارانهها، اعتبارات کربن و محدودیتهای پلاک خودرو، و البته سرمایهگذاری عظیم دولت در ایستگاههای شارژ. پکن از سال ۲۰۰۹ بیش از ۱۰۰ میلیارد یوان را به یارانه خودروهای انرژی نو (NEV) اختصاص داده است که خودروهای الکتریکی و هیبریدی را پوشش میدهد.

یارانهها در ابتدا برای اتوبوسها اعمال شد، اما از سال ۲۰۱۰ دامنه اختصاص یارانهها به خودروهای سواری نیز گسترش یافت و پس از سال ۲۰۱۴ افزایش پیدا کرد و در برخی مواقع تا ۶۰ درصد قیمت خرید خودروهای الکتریکی را پوشش میداد.

به دنبال اختصاص یارانهها به این صنعت، صدها استارتاپ وارد بازار خودروهای الکتریکی شدند. به گفته رسانههای دولتی، در سال ۲۰۱۸، تعداد تولیدکنندگان خودروهای الکتریکی در چین به ۴۸۷ شرکت رسید، اما امسال پس از ادغام شرکتها، تنها حدود ۴۰ شرکت در این صنعت فعالیت میکنند.

در پایان سال گذشته، طرح اختصاص یارانههای دولت مرکزی به خریداران خودروهای الکتریکی که مبلغ آن از قیمت نهایی پرداخت شده توسط مصرفکننده کسر میشد، به پایان رسید. اما سایر اقدامات حمایتی دولتهای محلی، مانند کوپنها و معافیتهای مالیاتی برای خریداران خودروهای الکتریکی و مزایای مالکان این خودروها برای درخواست پلاک خودرو، همچنان ادامه دارد.

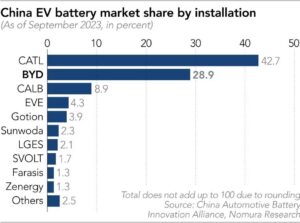

از سال ۲۰۱۵ تا ۲۰۱۹، چین سیاست “لیست سفید باتری ” را اجرا کرد: فقط خودروهای الکتریکی مجهز به باتریهای موجود در این لیست – که همگی توسط شرکتهای چینی ساخته شدهاند – واجد شرایط دریافت یارانه بودند. این سیاست به طور همزمان سلطه چین در زمینه باتریها و خودروهای الکتریکی را تقویت میکرد. هرچند این یارانه در سال ۲۰۱۹ لغو شد، اما بازیگران چینی اکنون به دلیل مقیاس صنعت خودروهای الکتریکی چین بر صنعت باتری جهانی حاکم هستند که همین امر، به کاهش هزینهها منجر شده است.

یکی از مدیران ارشد سابق یکی از شرکتهای خودروساز برجسته آمریکایی که نخواست نامش فاش شود، گفت که موفقیت تولیدکنندگان باتری چینی “تماماً به این خاطر است که توانستند راهحلی کم هزینه پیدا کنند.” وی افزود که رقبای ژاپنی و کره جنوبی به چنین زنجیره تامین مواد اولیهای دسترسی ندارند، هر چند محصولاتشان “قابل اعتماد و با کیفیت بالا” باشد. استفان دایر، شریک و مدیر عامل شرکت مشاوره AlixPartners نیز میگوید بدون شک، صنعت خودروهای الکتریکی در چین بر اساس حمایت دولتی بنا شده است.

در دهه گذشته، چین توانست از بازار بزرگ خود برای ترغیب خودروسازان آلمانی و آمریکایی برای ساخت خودروهای الکتریکی در این کشور استفاده کند. در گامی حیاتی برای صنعت خودروهای الکتریکی چین، تسلا در سال ۲۰۱۹ یک کارخانه بسیار بزرگ در شانگهای ساخت که تاثیری تحولآفرین بر تامینکنندگان خودروهای چینی داشت و به آنها کمک کرد تا با این صنعت همگام شوند.

یکی دیگر از مداخلات کلیدی دولت پکن، سرمایهگذاری گسترده در ایستگاههای شارژ بود: استقبال از خودروهای الکتریکی در چین تا سال ۲۰۲۱ یعنی زمانی که شبکه شارژ اولیه بزرگراهی تکمیل شد، زیر ۵ درصد باقی مانده بود. با گسترش شبکه شارژ، پذیرش خودروهای الکتریکی در چین افزایش یافت و این خودروها در نیمه اول سال جاری بیش از ۳۰ درصد از کل فروش خودروهای جدید را به خود اختصاص دادند.

در پایان ماه سپتامبر، چین حدود ۲٫۵ میلیون جایگاه شارژ عمومی در سراسر کشور داشت. این شبکه به خوبی در امتداد بزرگراههای اصلی و در شهرهای بزرگ گسترده شده است و مقامات پیگیرانه در حال فعالیت برای گسترش زیرساخت شارژ در مناطق روستایی در سراسر کشور هستند.

چشمانداز دشوار خودروهای الکتریکی در خارج از چین

طبق گزارش اخیر شرکت مشاوره کانترپوینت، انتظار میرود طی چند سال آینده، تولیدکنندگان اصلی چینی مانند BYD از افزایش تقاضا برای خودروهای الکتریکی در آسیای جنوب شرقی بهره ببرند. بازیگران برجسته صنعت در منطقه، مانند تویوتا، در فرآیند انتقال به خودروهای الکتریکی به کندی عمل کردهاند و فرصتهایی را برای تازهواردان به این صنعت، پدید آوردهاند.

ایوان لام، تحلیلگر ارشد تولید در کانترپوینت، میگوید: فرصتهای بزرگی به خصوص برای شرکتی مانند BYD، که از یک شروع بزرگ در بازار داخلی برخوردار بوده است، وجود دارد.

بر اساس گزارش Thailand Autolife، شرکت BYD در هشت ماهه اول سال جاری در تایلند ۱۴۷۰۰ دستگاه خودروی الکتریکی فروخته است که ۳۴ درصد از کل فروش خودروهای الکتریکی را تشکیل میدهد و بزرگترین سهم بازار را در اختیار دارد. با رشد و توسعه تدریجی BYD در این کشور، برخی از فروشندگان از فروش برندهای ژاپنی به BYD روی آوردهاند. اما چشمانداز خودروهای الکتریکی چینی در اروپا و ایالات متحده بسیار کمتر از آسیا است.

حدود نیمی از خودروهای الکتریکی ساخت چین به دلیل تقاضای بالا و تعرفههای پایین واردات به اروپا صادر میشوند. اما در ماه اکتبر، کمیسیون اروپا تحقیقات ضد یارانهای را در مورد خودروهای الکتریکی ساخت چین آغاز کرد زیرا سهم بازار خودروهای ساخت چین در اروپا به ۸ درصد افزایش یافته است و پیشبینی میشود تا سال ۲۰۲۵ به ۱۵ درصد برسد. این اقدام می تواند به افزایش تعرفههای واردات خودروهای الکتریکی چینی به اتحادیه اروپا منجر شود.

کمیسیون اروپا اعلام کرده خودروهای الکتریکی ارزانتر چینی که معمولاً ۲۰ درصد نسبت به خودروهای ساخت اتحادیه اروپا ارزانتر هستند، از یارانههای بزرگ دولتی سود میبرند و میتوانند بازار اتحادیه اروپا را کساد کنند.

در این میان بسیاری از این واردات چینی در چین توسط خودروسازان خارجی تولید میشوند که همین امر، موضوع را پیچیدهتر میکند. بر اساس گزارش مرکز مطالعات استراتژیک و بینالمللی اندیشکده واشنگتن، در نیمه اول سال ۲۰۲۳ از کل خودروهای الکتریکی فروخته شده در آلمان، ۱۱٫۲ درصد به خودروهای الکتریکی ساخت چین اختصاص داشته است، اما از میان ۳۲۰۰۰ دستگاه خودروی الکتریکی ساخته شده در چین که به فروش رفته، تنها ۹ درصد به برندهای چینی اختصاص داشته است. بیشتر آنها از برندهای اروپایی متعلق به چین مانند MG یا Polestar، سرمایهگذاریهای مشترک بین شرکتهای اروپایی و چینی و تسلاهای تولید شده در شانگهای بودند.

در نمایشگاه CES لاس وگاس در اوایل سال جاری، کارلوس تاوارس، مدیر عامل Stellantis، شرکت بزرگ خودروسازی اروپایی-آمریکایی، اظهار کرد که ساخت خودروهای الکتریکی در اروپا برای خودروسازان اروپایی ۴۰ درصد بیشتر از خودروسازان چینی در چین، هزینه دارد.

ناظران در اروپا بر این باورند که تحقیقات اتحادیه اروپا علیه یارانهها در خصوص خودروهای الکتریکی واقعاً به این دلیل نیست که چین را برای اختصاص یارانه به خودروهای الکتریکی مجازات کند، بلکه مسئله اصلی بقای اقتصاد اروپا است، به ویژه برای آلمان و فرانسه به عنوان بزرگترین اقتصادهای اتحادیه اروپا که صنعت خودروسازی محور اصلی رونق آنهاست.

مارک ژولین، رئیس مطالعات چین در مؤسسه مطالعات بین المللی فرانسه میگوید خودروهای الکتریکی یک صنعت استراتژیک است که میلیاردها دلار ارزش دارد و صدها هزار شغل را پشتیبانی میکند. اگر چین در رقابت ناعادلانه یا اقدامات ضدرقابتی به تولید خودروهای الکتریکی بپردازد، با خطر فروپاشی کل صنعت اتحادیه اروپا روبرو هستیم.

کارشناسان می گویند که هدف نهایی از تحقیقات این است که خودروسازان را به ساخت کارخانههای خود در اروپا مجبور کند. لی یونفی، مدیر کل بخش برندسازی و روابط عمومی BYD، به روزنامه Nikkei Asia گفت که این شرکت تا پایان سال اعلام خواهد کرد که اولین کارخانه خود در اروپا را در کجا خواهد ساخت، زیرا هنوز در حال ارزیابی گزینههای متعدد است. لی مشخص نکرد که آیا در کارخانه مزبور، قرار است فقط قطعات خودرو مونتاژ شود یا برخی از قطعات نیز تولید خواهند شد.

وقتی از لی پرسیده شد که تحقیقات ضد یارانه اتحادیه اروپا چگونه بر کسب و کار BYD تأثیر خواهد گذاشت، وی مکثی کرد و گفت که این شرکت “طبق مقررات و قوانین محلی عمل خواهد کرد.”

اتحادیه اروپا همچنین در تلاش است تا با اجرای سیاستهایی که تصمیمگیری سریعتر در مورد تامین مالی پروژهها در زنجیره ارزش باتری را تسهیل میکند، زنجیره تامین باتری خود را ایجاد کند، اقدامی که کارشناسان آن را «امکانپذیر اما پرهزینه و طولانی» میدانند.

به گفته مالوری شاوس، پژوهشگر موسسه CEPS در بروکسل، اتحادیه اروپا برای ایجاد زنجیره تامین باتری خود با چالشهای مهمی مانند تامین مواد خام حیاتی مواجه خواهد شد که مستلزم توسعه ظرفیتهای داخلی اتحادیه اروپا از جمله استخراج و جلب پذیرش عمومی است.

آلیسیا گارسیا هررو، پژوهشگر ارشد اندیشکده بروگل مستقر در بروکسل، میگوید: «برای اتحادیه اروپا خیلی دیر شده تا تحقیقات ضد یارانه در مورد خودروهای الکتریکی را آغاز کند. زمانی این اقدام مناسب بود که چین در سال ۲۰۰۹ یارانه دادن به تولید را شروع کرده بود، اما واقعیت این است که خودروسازان اروپایی در چین نیز از این یارانهها منتفع شدند، بنابراین هیچ کس به این موضوع به دید خطر نگاه نمیکرد.

برخلاف اروپا، صادرات خودروهای الکتریکی تولید شده در چین به ایالات متحده نسبتاً محدود بوده است زیرا تعرفه ۲۷٫۵ درصدی بر واردات خودرو از چین اعمال شده است. الزام رعایت معیارهای داخلی این کشور هم برای واجد شرایط بودن برای کسب اعتبارات مالیاتی خودروهای الکتریکی نیز مانعی دیگر است. BYD در ایالات متحده خودروی سواری نمی فروشد، اگرچه کامیونها و اتوبوسهای برقی این شرکت سالها پیش وارد ایالات متحده شدهاند.

ایالات متحده قانون کاهش تورم را در سال ۲۰۲۲ تصویب کرد و میلیاردها دلار برای حمایت از تولیدکنندگان خودرو که به دنبال توسعه تولید داخلی خودروهای پاک هستند، به ارمغان آورد. با این حال، این حمایتها محدود به “شرکای تجاری قابل اعتماد” بود و عملا چین را مستثنی میکرد.

UBS بر این باور است که خودروسازان چینی میتوانند سهم بازار جهانی خود را تا سال ۲۰۳۰ دو برابر کنند و به ۳۳ درصد برسانند. اما هنوز خیلی زود است که بگوییم برندهای خودروهای الکتریکی چینی در تمام بازارهای خارجی موفق خواهند بود.

از زمان شروع فروش در ژانویه تا سپتامبر، BYD تنها حدود ۷۰۰ دستگاه از مدل Atto3 خود را در ژاپن تحویل داده بود. این شرکت دومین مدل خود به نام Dolphin را در ماه سپتامبر در ژاپن عرضه کرد.

پژوهشگری که در BYD بازار ژاپن را مطالعه میکند به Nikkei گفت: “ورود به بازار ژاپن آسان است، اما انجام آن هیچ آسان نیست.”

این محقق که خواست نامش فاش نشود، گفت: “ما در بازار ژاپن از صفر شروع کردیم و هنوز به تدریج در حال کشف و یافتن راهحلها هستیم.”

اما برخی در ژاپن به توسعه فراگیر BYD به مثابه تهدید مینگرند. یکی از کارمندان بخش برنامهریزی محصول یک شرکت خودروساز ژاپنی که نخواست نامش فاش شود، به Nikkei گفت: سازندگان چینی، از جمله BYD، خودروهای جدید را با چنان سرعتی تولید میکنند که ما نمیتوانیم به پای آنها برسیم.

وی ادامه داد: این موضوع به خاطر نبود یا کمبود توانایی فنی خودروسازان ژاپنی نیست. در واقع خودروسازان چینی در مراحل اولیه طراحی خودرو تنها به شبیهسازی کامپیوتری بسنده میکنند، در حالی که شرکتهای ژاپنی از مدلهای واقعی برای تنظیم کوچکترین جزئیات استفاده میکنند.

وی گفت همین امر به رقبای چینی اجازه میدهد تا محصولاتشان را با سرعت بیشتری عرضه کنند و ادامه داد: در کوتاه مدت، مشتریان ممکن است خودروهای چینی را به جای محصولات ما انتخاب کنند، مانند فست مد، که این خود به مثابه یک تهدید است. اما در بلندمدت خودروهای چینی در بازار دست دوم در مقایسه با همتایان ژاپنی خود ارزش کمتری خواهند داشت. در دراز مدت، برد با ماست.

منبع: asia.nikkei